Global Strategy Report, 43/2020

Resumen: Las tierras raras son un conjunto de 17 elementos químicos que en las últimas décadas se han definido como un recurso estratégico debido a su absoluta necesidad para la fabricación de tecnología, imanes de nueva generación, pantallas LCD, automóviles, turbinas eólicas, etc., así como diferentes aplicaciones en la industria armamentística del sector de la Defensa. China cuenta con los mayores yacimientos a nivel mundial, además de ser el gran productor y distribuidor de estas mismas. Este hecho le coloca en una posición dominante en este mercado estratégico, pudiendo repercutir en el resto de potencias de forma contundente. Dado que la actual hegemonía mundial de China como proveedor de tierras raras es un hecho constatado, esta posición dominante hace a sus clientes dependientes y vulnerables en los sectores tecnológicos más avanzados, con importantes implicaciones estratégicas. El estudio tiene una doble vertiente: por un lado, el análisis de la estrategia china en relación con este mercado; por otro, el análisis de las estrategias de sus clientes para minimizar las vulnerabilidades de su dependencia.

Para citar como referencia: Gómez Gabás, Natalia E. (2020), «Consecuencias geoestratégicas de la hegemonía china en el mercado de las tierras raras», Global Strategy Report, No 43/2020.

Introducción

Presentación y relevancia del tema

Las tierras raras o metales especiales son un conjunto de 17 elementos químicos metálicos que en las últimas décadas se han definido como un recurso estratégico debido a su absoluta necesidad para la fabricación de nuevas tecnologías como, por ejemplo, imanes de nueva generación, pantallas LCD, automóviles, además de su necesidad para generar de forma eficiente energías renovables y su gran relación con el sector de la Defensa. China cuenta con los mayores yacimientos a nivel mundial, además de ser el gran productor y distribuidor de estas mismas, de forma que la actual hegemonía mundial de China como proveedor de tierras raras es un hecho constatado. En la Figura 1 se puede apreciar cómo, efectivamente, China cuenta con la mayor parte de las reservas de tierras raras del planeta.

Figura 1. Distribución estimada de las reservas de tierras raras en mayo 2018.

Fuente: Imagen de elaboración propia con datos del Servicio Geográfico de EE.UU. (USGS).

En la Tabla 1, se muestra el aumento de la producción minera en 2018 con respecto a 2017, así como las reservas estimadas de los principales países productores de tierras raras en el mundo.

Tabla 1. Producción minera de tierras raras en 2017 y 2018, y reservas estimadas (en Tn)

Debido a la importancia estratégica generalizada que han cobrado en las últimas décadas la explotación y uso de las tierras raras, es conveniente conocer, al menos brevemente, qué son las tierras raras, la importancia de su explotación y la dependencia que, a nivel mundial, muchos sectores tecnológicos, incluido el sector de la Defensa, tienen sobre ellas.

La actual posición dominante de China como proveedor de tierras raras hace a sus clientes dependientes y vulnerables en los sectores tecnológicos más avanzados (tanto civiles como militares), con importantes implicaciones estratégicas. La utilización cada vez más creciente de estos materiales y la posibilidad de que China pueda utilizar esta hegemonía (restricciones en la exportación, aumento de precios, etc.), como ya ha hecho en algunos casos, para obtener ventajas políticas o de otra índole suscita desconfianza y obliga a los países-cliente a adoptar medidas preventivas de alcance estratégico para responder a posibles crisis en el suministro de estas materias primas. Las tierras raras se muestran, así, como un mercado absolutamente estratégico para la soberanía económica y política de cualquier país, como EE.UU., Japón, Canadá y la Unión Europea, Estados que ya han mostrado su preocupación al respecto.

Esta situación sugiere el interés de un estudio con una doble vertiente: por un lado, el análisis de la estrategia china en relación con este mercado; por otro, el análisis de las estrategias de sus clientes para minimizar las vulnerabilidades de su dependencia de facto. Por ello, la finalidad de este trabajo es, en primer lugar, analizar a nivel mundial las características del actual mercado de las tierras raras, con especial atención a la posición hegemónica de China, y, a continuación, explorar las consecuencias geoestratégicas de esta situación, incluyendo un enfoque prospectivo, atendiendo tanto a las vulnerabilidades que genera en la comunidad internacional, como a las respuestas de ésta para minimizarlas.

Pregunta de investigación y objetivos

La finalidad de este trabajo puede concretarse en dar respuesta sucesivamente a las siguientes preguntas de investigación:

- ¿Puede China desestabilizar los mercados mundiales mediante el control que ejerce sobre el mercado de las tierras raras?

- ¿Qué acciones ha adoptado o podría adoptar la comunidad internacional para minimizar la dependencia respecto a China en el mercado de las tierras raras?

Para responderlas, se plantean cuatro objetivos de investigación:

- Analizar la situación del mercado actual de tierras raras.

- Determinar la capacidad de influencia china en este mercado.

- Explorar las posibles acciones chinas para obtener ventajas gracias a su control del mercado de las tierras raras.

- Explorar las medidas adoptadas o posibles de los principales actores de la comunidad internacional para minimizar las vulnerabilidades derivadas de la posición dominante de China en el mercado de las tierras raras.

Aspectos metodológicos

A efectos metodológicos, consideramos que las consecuencias geoestratégicas de la situación actual del mercado de tierras raras es una variable dependiente de tres variables independientes: (1) la importancia estratégica de las tierras raras; (2) la situación actual del mercado de tierras raras (oferta versus demanda), y (3) la posición hegemónica de China en ese mercado. En esta función, identificamos también como variables intervinientes: (a) el contexto actual de “guerra económica” entre EEUU y China; (b) la expansión de China mediante la iniciativa OBOR; (c) la transformación digital global; (d) el impacto medioambiental de la extracción y producción de tierras raras.

Consideraciones sobre las herramientas y fuentes utilizadas

Para la obtención de datos cuantitativos sobre las tierras raras, la principal y más fiable fuente de información es el Servicio Geográfico de EE.UU. (USGS), dado que anualmente publica un sumario con los datos actualizados de los diferentes minerales. El Ministerio de Asuntos Exteriores del Gobierno de España ofrece la «ficha país» sobre la que también se han extraído datos numéricos sobre China además de proporcionar información veraz acerca del estado actual de este país en diversas materias, como su situación política, económica y tratados y protocolos ratificados. Por último, se ha trabajado con diferentes Documentos de Opinión del Instituto Español de Estudios Estratégicos, así como diversos artículos de revistas científicas y periódicos.

Estructura general del trabajo

En primer lugar, se establece el marco teórico en el que se procede a describir qué son las tierras raras y la distribución geográfica de sus yacimientos. A continuación, se describen las utilidades de las tierras raras, justificando la absoluta importancia que estos materiales tienen en el sector tecnológico y de defensa, para terminar con una referencia a los principales países productores y a la rentabilidad de sus yacimientos en función de la viabilidad económica de su explotación.

En segundo lugar, se analiza el caso de China para determinar su capacidad de actuación en este mercado y sus implicaciones geoestratégicas. Mediante un análisis prospectivo y de los factores políticos, económicos, sociales y tecnológicos (PEST), se crearán los posibles escenarios futuros que podrían llegar a darse, teniendo en cuenta tanto las posibles decisiones de China, el marco en el que podría moverse a efectos tanto económicos como comerciales, y las diversas respuestas por parte de la Comunidad Internacional ante tales actuaciones.

Marco teórico

Las tierras raras y la distribución geográfica de sus yacimientos

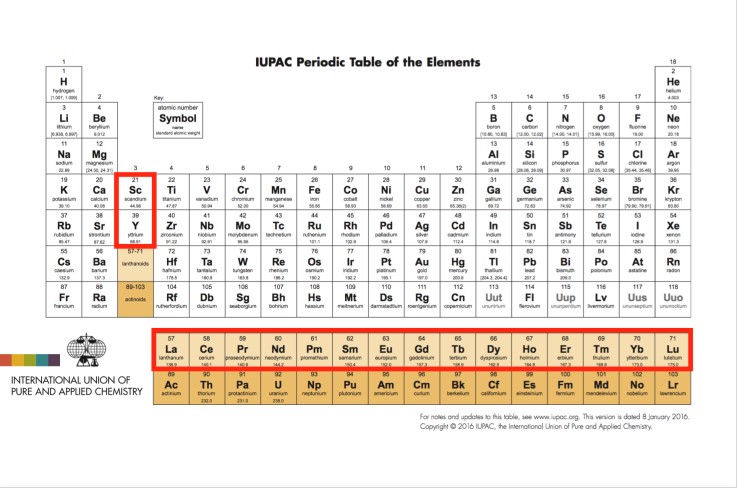

Las tierras raras son un conjunto de 17 elementos químicos, 15 del grupo de los lantánidos, así como el Escandio y el Itrio[5]. En la siguiente Figura 2 podemos ver su disposición en la Tabla Periódica:

Figura 2. Tierras raras en la Tabla Periódica

Entre los lantánidos, el lantano, cerio, praseodimio, neodimio, prometio y samario son conocidos como las tierras raras livianas o Light Rare Earth Oxides (REO), mientras queel europio, el gadolinio, el terbio, el disprosio, el holmio, el erbio, el tulio, el iterbio y el lutecio son conocidos como tierras raras pesadas o Heavy Rare Earth Oxide.

La denominación de “tierras” proviene de la antigua denominación que se daba a los óxidos, y su “rareza” no se refiere a la dificultad de encontrarlos, sino a la dificultad para separar los elementos desde sus minerales. El nombre “raro” puede llevar a confusión en tanto que estos minerales son más abundantes en la corteza terrestre que el cobre, el plomo, el oro, la plata, el mercurio, el indio u otros muchos elementos de la tabla periódica. Su “rareza” radica en que, por lo general, no aparecen en concentraciones suficientes para que su explotación resulte económicamente rentable, además de ser muy agresiva para el medio ambiente. Aunque las tierras raras se encuentran en centenares de minerales, solo unos veinte presentan condiciones favorables para procesarlos, tales como la bastnasita, las monacitas, las arcillas aluminosas, la xenotima, la loparita, y la parisita (Fundación Tecnológica, 2015).

Las tierras raras se encuentran en más de 180 minerales, pero más del 95% se hallan en tres de ellos: bastnasita (70%, principalmente como itrio, cerio y lantano), monacita (55%, principalmente como cerio, lantano, itrio y tulio) y xenotima (42% como óxido de itrio). La bastnasita y la monacita son consideradas las dos principales menas de tierras taras.

Tal y como se avanzaba en la introducción, China cuenta con las mayores reservas a nivel mundial. En la Figura 1 se pueden observar los mayores depósitos de tierras raras a nivel mundial, quedando reflejado como China es, sin lugar a dudas, el Estado con mayores reservas y yacimientos de este conjunto de elementos, con un total de cuarenta y cuatro millones de toneladas.

En 1980, China comienza la explotación de este mercado, haciéndose prácticamente con todo su control en un espacio temporal bastante reducido, mediante una política de inversión en la explotación de los yacimientos existentes en este país, principalmente la gran mina de Baotou, situada en la región autónoma de Mongolia Interior, así como la compra de empresas que explotan yacimientos en otros países o la creación de plantas especializadas en el procesamiento del mineral obtenido y sus derivados. A esto, debemos unirle unos costes muy bajos de explotación, tanto medioambientales como salariales, lo cual ha provocado el abandono de las inversiones en la explotación de estos recursos en los países occidentales durante los últimos quince años, con consecuencias muy graves en la actualidad, cuando China ha llegado a controlar el 97% de este mercado (Sirvent, 2012).

A China le siguen Brasil y Vietnam. Ambos concentran conjuntamente casi el 38% de este tipo de recursos. Sin embargo, hay que recalcar que su producción anual, tal y como se muestra en la Tabla 1 es muy inferior a la de otros países (como Australia o EEUU, en cuyos territorios se localizan aproximadamente el 4% de las reservas). Pero China, además de ser el principal productor, es también el principal consumidor de tierras raras, absorbiendo más del 70% de la producción total en el mundo, seguida de Australia (11%) y Estados Unidos el (8%).

En la Figura 3, se muestra la evolución de la producción mundial de estos elementos. Como se puede comprobar, EE.UU. fue el líder mundial durante un periodo de aproximadamente 20 años desde 1960. Pero, como se ha dicho, en 1980 China comienza su explotación, a la vez que EE.UU. pierde fuerza en el mercado hasta prácticamente desaparecer tras el cierre de la gran mina de Mountain Pass en California, en el año 2002, debido a su elevado coste relativo de explotación. De esta forma, se puede ver claramente cómo China se hace con la hegemonía del mercado hasta hoy día.

Figura 3. Producción de los óxidos de tierras raras, en inglés Rare Earth Oxides (REO), por país y año, desde 1960 hasta 2012. Las capas del gráfico de han colocado una sobre otras, siendo estas acumulativas.

Utilidades de las tierras raras

Para aprovechar sus inusuales propiedades físicas y químicas, los REE (rare-earth elements) se utilizan en gran variedad de aplicaciones industriales y tecnológicas. En general, los REE más livianos y el itrio son más baratos, se producen en mayores cantidades y se usan más abundantemente que los REE más pesados. Los REE menos comunes y más caros, desde el holmio hasta el lutecio, se limitan a muy pocas aplicaciones altamente especializadas y de alta tecnología (Bradley et al. 2017).

La utilidad de estos elementos es muy variada, destinándose a industrias como la automoción, la electrónica, la petroquímica y las energías medioambientales. A modo de ejemplos: un Toyota Prius utiliza más de 11 kg. de lantano en su batería híbrida; la turbina V112 de Vestas, fabricante de molinos para energía eólica, utiliza casi 227 kg. de neodimio y otros lantánidos. La Tabla 2 detalla algunos usos y demandas:

Tabla 2. Estudio de recursos de las tierras raras y mercados

Como se puede observar en la Tabla 2, la fabricación de turbinas eólicas depende del uso de las tierras raras. Muchas de ellas se emplean para la producción de imanes permanentes de gran potencia, que forman parte de estos generadores. Dentro de los imanes de nueva generación, también se encuentran aplicaciones en la industria armamentística del sector de la Defensa; existen imanes de dos tipos: a) de samario-cobalto y b) de neodimio-hierro. Los primeros conservan sus excelentes propiedades a altas temperaturas, lo que los hace idóneos para sistemas de guiado de precisión de misiles y bombas inteligentes, y para su empleo en aeronaves. Los segundos son los imanes más potentes existentes actualmente y se emplean en sistemas de armas. Los imanes elaborados con tierras raras se utilizan también en los motores y generadores eléctricos de alto rendimiento de los nuevos vehículos híbridos, lo que constituye otro importante núcleo de consumo de estos materiales (Sirvent, 2012). Así mismo, la gasolina y diésel de los vehículos híbridos sería el potencial resultado de la autocatálisis de tres de los elementos. Siguiendo en el campo de los automóviles se puede observar que sus baterías requieren del uso de cuatro tierras taras. Finalmente, se puede ver cómo las tierras raras están totalmente relacionadas con la fabricación de pantallas LCD para televisión y de fibra óptica.

Un informe del Congressional Research Service, elaborado por Valerie Bailey Grasso – especialista en Adquisición de Defensa, en 2013, recoge en uno de sus apartados la utilidad de las tierras raras en el sector de la Defensa. Se estima que el Departamento de Defensa de los EE.UU. (DOD- Department of Defence) únicamente emplea un 5 % del consumo doméstico de tierras raras. Algunas de sus aplicaciones vienen ejemplificadas en las siguientes Figuras:

Tierras raras en los Sistemas de Guiado y Control

Tierras raras en sistemas de Defensa de Guerra Electrónica

Figura 5. Empleo de las tierras raras en distintos sistemas de Guerra Electrónica

Tierras raras en Sistemas de Adquisición de Objetivos

Se trata de varios campos de las nuevas tecnologías en fuerte proceso de crecimiento, que generan muchos puestos de trabajo y que presentan una gran dependencia de estos metales. Cabe destacar que en el caso de China los productos de alta tecnología son la segunda exportación principal del país:

Explotación y rentabilidad de los yacimientos de tierras raras

Uno de los principales inconvenientes que tienen las tierras raras, y uno de los motivos por el que reciben ese nombre, es que es muy difícil encontrar estos materiales de forma pura en la naturaleza. Aparecen en concentraciones muy pequeñas en diversos minerales, de forma que no suele resultar rentable explotar esos depósitos únicamente por el contenido de tierras raras.

«Según las estimaciones del Servicio Geológico de los Estados Unidos, las reservas mundiales de tierras raras son de aproximadamente 120 millones de toneladas métricas, referidas a óxidos de las tierras raras. La mayoría de estas reservas se encuentran en China, con el 37% de las mismas (se estiman unos 44 millones de toneladas métricas), seguidos de Brasil y Vietnam con unos 22 millones de toneladas»[6].

En la Figura 8 se muestran las principales minas de tierras raras en el mundo:

Figura 8. Principales minas de tierras raras en el mundo

La explotación de los yacimientos de tierras raras es costosa, muy perjudicial para el medio ambiente, y presenta complicaciones a la hora del procesamiento de estos elementos. La mayoría de las tierras raras se extraen del tratamiento que se efectúa tras explotar la mena de otro mineral más rentable. Por ello, si no hay una concentración de este mineral que proporcione beneficios, las tierras raras no se explotan. Debido a la dispersión de estos minerales, mantener una mina operativa únicamente para su extracción resulta de un coste sumamente elevado a nivel económico y energético. Es por este motivo que no se han realizado grandes inversiones en su explotación. Así, la mayoría de los países europeos, EE.UU. y otros países occidentales, renunciaron a la explotación de estos materiales por sus propios medios y optaron por la compra directamente a China. Como se mencionó anteriormente, los bajos salarios en este país, además de la falta de medidas responsables con el medio ambiente, provocan que China sí pueda permitirse sacar grandes beneficios de esta explotación. Es más, ha conseguido sacar del mercado a grandes competidores procurándose una hegemonía mundial en este mercado estratégico.

Análisis

Explotación de las tierras raras: el caso de China

La entrada de China en el mercado de las tierras raras, como mostraba la Figura 3, se produce a partir de 1980. Esto es debido a que, en 1972, China comenzó sus ensayos para conseguir la tecnología minera para la separación de praseodimio y neodimio hasta hacerse con ella. Estos trabajos fueron dirigidos por Xu Guangxian (China, 1920 – 2015), miembro de la Academia China de las Ciencias y conocido como el Padre de la Química de las tierras raras chinas (Zhu Jing, 2012). Durante la década de 1970, Xu estudió la base teórica y el diseño para la elaboración de disolventes, desarrolló modelos matemáticos e hizo importantes contribuciones para el desarrollo de procesos de separación de ciertos elementos de las tierras raras. El desarrollo de técnicas microanalíticas en polarografía de Gao Xiaoxia (China, 1919–1998) contribuyó al éxito de la investigación de Xu. Finalmente, desarrolló el proceso de extracción de contracorriente (también conocido como extracción en serie o extracción en cascada) y redujo sustancialmente tanto el tiempo necesario para extraer materiales, como su coste resultante (Mainz, 2018) (Hurst, 2010). Así, bajo la dirección de Xu Guangxian, los científicos chinos desarrollaron exitosamente la tecnología de extracción más avanzada del mundo, acabando con el monopolio de los países occidentales en este sector, y llegando a un nivel tecnológico muy superior al de las empresas mineras occidentales de tierras raras. Este efecto fue conocido como «efecto de China» y provocó que algunos países occidentales detuvieran su producción por falta de rentabilidad. De esta manera, con el paso de los años, China ha ido colocándose como líder en el mercado mundial de las tierras raras, aumentando cada vez más su cuota de mercado.

El proceso de producción de tierras raras es complejo y consta básicamente de las siguientes fases. En todas ellas, China controla el mercado de forma prácticamente monopolística (se indica el tanto por ciento del mercado mundial entre paréntesis):

- Extracción del mineral (97%).

- Separación de los óxidos a partir del mineral y posterior refinado (97%).

- Separación de metales y generación de aleaciones (89%).

En 2019, casi el 90% de todo el procesamiento para transformarlos en óxidos utilizables se hizo en China. La mina de tierras raras que opera en EE.UU. envía el material a China para que lo procese (y este está sujeto a un arancel de importación del 25% impuesto por China). Una compañía australiana que opera en Malasia se ocupa de producir casi todo el resto (BBC News Mundo, 2019). En la Figura 9 se refleja gráficamente el gran dominio de China en la producción de tierras raras:

Figura 9: Producción minera anual (2012-2018) de los tres países mayores productores

A continuación, tendría lugar la fabricación de artículos diversos y componentes, tales como los imanes de nueva generación. En esta etapa de producción industrial, China controla en torno al 70% del mercado mundial. Aunque los demás países cuentan en esta etapa con un poco más de autonomía, su dependencia es absoluta, pues sin la materia prima no podrían fabricar nada. En lo que respecta al mercado de imanes en particular, de gran interés en los sectores de defensa y energético, China controla el 75% de la producción mundial de los de neodimio y el 60% de los de samario-cobalto. Estos últimos utilizan también cantidades importantes de gadolinio y se da la circunstancia de que, aunque EE.UU. cuenta con empresas que los fabrican, dicho país no extrae cantidad alguna de samario ni de gadolinio (Sirvent, 2012).

Este escenario actual deja clara la posición de China en este mercado estratégico. No solo cuenta con la mayor parte de sus yacimientos y reservas, sino que también es el principal, por no decir monopólico, proveedor a nivel mundial. Además, cuenta con la mayor parte de las plantas de procesamiento a escala global.

Capacidad de actuación de China en el mercado de las tierras raras y probables consecuencias geoestratégicas

La demanda de tierras raras ha ido creciendo de forma exponencial a lo largo de las últimas décadas, incluso durante la actual crisis económica, con un incremento anual del 10%, de forma que de 1000 toneladas anuales en 1953 se pasaron a 85.000 en 2003, alcanzando las 150.000 a finales de 2012, con un volumen de negocio que puede rondar el billón y medio de dólares. Se calcula que la demanda mundial se sitúa en torno a las 200.000 toneladas anuales (RNE, 2016). De esta cifra, China podría producir unas 140.000, de las que dedicaría a su consumo interno al menos un 70%. Por tanto, resulta evidente la necesidad de empezar a explotar minas en otros países y de recuperar empresas y tecnologías de refinado abandonadas en su día por culpa de las leyes del mercado y de una falta de visión estratégica.

En la Figura 10, se muestra una previsión de la demanda global de tierras raras hasta 2025:

Figura 10: Previsión de la demanda global de tierras raras en hasta 2025 (en toneladas métricas)

La preocupación de EE.UU. y Europa por asegurar su suministro es un hecho real que ambos han manifestado. Así, a modo de ejemplo, en Estados Unidos, Molycorp, una compañía minera de Mountain Pass CA, anunció recientemente la compra de Neo Material Technologies, que fabrica materiales especiales de tierras raras en fábricas con sede en China y Tailandia. Molycorp también anunció el inicio de sus nuevas instalaciones de producción de tierras raras pesadas, Project Phoenix, que procesará óxidos de tierras raras de mineral extraído de las instalaciones de Mountain Pass. Dada la compra por Molycorp de Neo Material Technologies y el potencial de la posible migración de minerales nacionales de tierras raras a las instalaciones de procesamiento de Molycorp en China, el Servicio de Investigación del Congreso de EE.UU. (Congressional Research Service – CRS), ha iniciado sus especulaciones sobre cómo puede este movimiento afectar el suministro nacional de minerales de tierras raras para la producción de los sistemas de armas de defensa de EE.UU., muy dependientes de las tierras raras, como ya se ha dicho. Como se ve, EE.UU. ha decidido recuperar la mina de Mountain Pass en California, abandonada en 2002 debido a que su coste de explotación no podía competir con los costes laborales y medioambientales chinos, ni con la política de subvenciones masivas llevadas a cabo por dicho país.

La consultora de investigación Adamas Intelligence, especialista en metales críticos, llega a la siguiente conclusión en el informe que recientemente acaba de publicar sobre las perspectivas del sector para la próxima década: “Entre 2020 y 2025, el crecimiento de lademanda mundial de las tierras raras, las más buscadas, va a acelerarse año tras año… Este fuerte aumento de la demanda solo podrá ser satisfecho con un desarrollo continuo y rápido de nuevas minas” (MTL INDEX, 2017).

Pero la demanda es cada vez mayor y puede darse el caso de que llegue a ser insostenible. A modo de ejemplo, China es importador de neodimio, un elemento que sirve para fabricar los imanes permanentes empleados en los aerogeneradores. Pero se estima que, en 2025, China producirá casi dos veces menos de lo que consumirá entonces. El problema es que China no será el único país que necesitará este neodimio. Así, los expertos de la consultora de investigación calculan que representa el 25% de la demanda mundial de todas las tierras raras, pero, tan solo, el 17% de la producción. Este hecho se producirá en menos de diez años. De ahí que se vuelva a plantear seriamente la cuestión de la seguridad de su suministro y, más aun, teniendo en cuenta que, por ahora, los productores fuera de China son escasos y que “las fuentes de financiación clásicas continúan ignorando el sector” (MTL INDEX, 2017).

En 2010, una serie de eventos e informes de prensa sacaron a la luz lo que algunos han llamado la «crisis» de las tierras raras. El Ministerio de Comercio de China anunció que China reduciría sus exportaciones de minerales de tierras raras en aproximadamente un 72%. A algunos responsables de la formulación de políticas les preocupaba que China comenzase de forma efectiva esa reducción de sus exportaciones de tierras raras y que restringiese el acceso del resto del mundo a ellas, y más aún con la dependencia casi total de los Estados Unidos sobre estos elementos. Además, algunos encargados de la formulación de políticas habían expresado una creciente preocupación por el hecho de que los Estados Unidos hubieran perdido su capacidad interna para producir materiales estratégicos y críticos, y sus implicaciones para la seguridad nacional del país.

Según Prego, «Durante años China hizo un juego muy sutil, que consistió en bajar los precios para forzar el cierre de los yacimientos de la competencia para después poder comprarlos, hacerse con el monopolio y controlar los precios», haciendo alusión al cierre por parte de EE.UU. de la mina Mountain Pass (El Confidencial, 2014).

China ingresó en la Organización Mundial del Comercio (OMC) en 2001. Desde entonces, se ha visto obligada a aceptar las reglas de juego del comercio internacional. Sin embargo, las incumplió en 2010, cuando decidió reducir sus exportaciones drásticamente, en un 72%, poniendo en jaque la industria tecnológica global y alzando los precios hasta niveles sin precedentes: crearon una burbuja. Esto motivó que EE.UU., la Unión Europea y Japón presentasen una demanda contra China ante la OMC en marzo de ese mismo año, acusándola de violar las reglas del mercado y de manipular los precios. Esta demanda quedó sin resolver. Más tarde, en 2012, Barack Obama denunció las tácticas de China, afirmando que «No se pueden eludir las reglas. Es demasiado importante para nosotros como para quedarnos con los brazos cruzados». Nuevamente, Estados Unidos, con el apoyo de Japón y la Unión Europea, presentó entonces una denuncia ante la OMC.

Mientras tanto, China aludió a circunstancias de orden interno para explicar la drástica medida: los problemas medioambientales y la lucha contra los yacimientos piratas. «El resultado de aquella medida fue una subida vertical en el precio de sus 17 integrantes y con ella, la puesta en funcionamiento de nuevas explotaciones a lo largo y ancho de la geografía mundial […]. Es por ello que la situación actual es de sobreoferta, lo que posteriormente ha provocado una caída media en el coste de aprovisionamiento de estas materias primas del 60% en apenas tres años, una vez concluido el pánico inicial» (El Confidencial, 2014). Después del proceso para la solución de controversias en la Organización Mundial del Comercio, China volvió a prácticas comerciales más o menos normales en 2015 pero todavía representa más del 80 % de la producción mundial de tierras raras en la actualidad, incluida casi toda la producción mundial de algunos elementos críticos, como el disprosio (Seaman, 2019).

Cabe analizar la importancia de que la oferta de estos materiales se adapte a una demanda que se encuentra en rápida expansión y desarrollo debido a la rápida evolución de las nuevas tecnologías. Como puede apreciarse en el gráfico siguiente (Figura 11), el equilibrio oferta-demanda se rompió en 2010, al decidir China una reducción del 40% en sus exportaciones.

Figura 11: Producción y exportación chinas versus demanda internacional

Como consecuencia, los precios de las tierras raras, casi estancados desde 2001, experimentaron una gran subida en el segundo semestre de 2010 y primero de 2011, como puede apreciarse en el siguiente gráfico:

Figura 12: Precios de diferentes metales de las tierras raras desde 2001 a 2011

Ante esta situación, la respuesta de la comunidad internacional no se hizo esperar. La reacción más inmediata de otros países ha sido recuperar la producción de minas abandonadas, como ha sucedido en EE.UU., Canadá y Australia, entre otros, así como el apoyo a las empresas del sector. Brasil, India, Malasia, Vietnam, Sudáfrica y otros países africanos (Mozambique, Zaire y Tanzania) también cuentan con reservas. Pero harán falta unos años para recuperar el equilibrio. Por otro lado, está el problema del rápido crecimiento de la demanda que muy difícilmente va a poder ser mantenido por la oferta, sobre todo si China continuara con su actual política de restricciones.

Pero la capacidad de China de influir en el mercado internacional va aún más allá. Así, no ha dudado en emplear la restricción o la negación de suministro de tierras raras a algún Estado como medida de presión política. A continuación, se citan dos ejemplos:

A finales de mayo de 2019, en plena guerra comercial entre EE.UU. y China, el primero anunciaba su decisión de prohibir hacer negocios con Huawei alegando motivos de seguridad nacional. Este veto estadounidense se debía, como declaró el presidente Donald Trump, a una emergencia nacional en el sector de las telecomunicaciones y, por ende, prohibía a las empresas de Estados Unidos trabajar con compañías de países que planteen un riesgo para la seguridad nacional. Washington acusa a la empresa de ayudar a espiar al Gobierno chino y lleva tiempo presionando a sus aliados para que no le confíen el desarrollo de sus redes 5G. El Departamento de Comercio aceleró y amplió las consecuencias del decreto, incluyendo a Huawei en una lista negra que obliga a obtener una licencia del Gobierno para hacer tratos con ella (La Vanguardia, 2019).

A la espera de comprobar el impacto del veto de Estados Unidos a Huawei, que ya han empezado a aplicar Google, Intel y otras grandes firmas tecnológicas, en China está cundiendo la opinión de que hay que responder con contundencia a los ataques de Trump. Como la capacidad de imponer aranceles está ya casi agotada, puesto que China importa de EE.UU. bastante menos de lo que le vende, se plantean otras alternativas, y una de ellas puede ser recortar las exportaciones de tierras raras, vitales en la industria tecnológica. Cortar el suministro de estos materiales traería, a largo plazo, unas consecuencias realmente nefastas para EE.UU. y toda su producción.

Además, no sería la primera vez que Pekín usa sus tierras raras como arma política. Consciente de su valor, en 2010 redujo su cuota de exportación, pero la OMC le obligó a anular dichas restricciones en 2012 ante las quejas de EE.UU., la Unión Europea y Japón. Hasta 2015, China no cumplió este mandato (Díez, 2019).

Otro ejemplo se produjo en septiembre de 2010, cuando era apresado el capitán de un barco pesquero chino por parte de los japoneses, mientras este faenaba en una zona cercana a unas islas que ambos países reclaman como suyas pero que actualmente se encuentran bajo el control de Japón. Las represalias por parte de China no se hicieron esperar, y una de las medidas fue bloquear exportaciones de tierras raras a Japón, además de la detención de cuatro empleados de una empresa de construcción japonesa en la provincia china de Hebei. Ello ocasionó una enorme preocupación en la industria del automóvil (la empresa Toyota necesita 10.000 toneladas anuales de tierras raras para sus vehículos híbridos) y en las de nuevas tecnologías, todas ellas tremendamente dependientes de estos suministros. Tras dos semanas de disputas en este conflicto diplomático, Japón acabó por liberar al capitán (Europa Press, 2010).

Durante los 5 o 7 años posteriores a la disputa marítima, Japón comenzó a abastecerse de tierras raras más allá de China y a cambiar aformas alternativas de fabricar sus productos electrónicos. Esta es una estrategia que están siguiendo de forma general el resto de Estados para tratar de minimizar su fuerte dependencia de los suministros chinos.

Ante tales hechos, cabe la posibilidad de imaginar un escenario futuro en el que, efectivamente, China decida cortar el suministro de REE a un Estado, o incluso los aliados de dicho Estado. La restricción en el suministro de REE acarrea graves consecuencias. En primer lugar, el efecto inmediato es una subida masiva de precios para varios REE, como se muestra en la Figura 12. Esto podría darse incluso antes de que entrara en vigencia la prohibición real, ya que los proveedores y usuarios podrían comenzar a aumentar las compras de estos materiales aumentando los precios. Actualmente, se tiene como referencia la situación similar, pero de corta duración, de finales de 2010. Ese año, el precio del neodimio y praseodimio, de uso común en imanes, subió a $ 225/kilo, respectivamente (en los dos años anteriores a este evento, su promedio de precio había sido de alrededor de $ 60/kilo). El disprosio, también utilizado en imanes permanentes de neodimio-hierro-boro, experimentó una subida aún más pronunciada: el precio promedio pasó de $ 310/kilo en 2010 a $ 1,600/kilo en 2011. Este aumento en las materias primas traería consigo un aumento en los productos finales (Lindstrom, 2020).

La posibilidad de que se produzca una interrupción del suministro o la subida de precios como consecuencia de las decisiones adoptadas por el principal suministrador ha hecho que la disponibilidad de estos elementos adquiera una dimensión geoestratégica. Queda constatado que la concentración geográfica de estos materiales permite que el gobierno local pueda influir para favorecer el mercado doméstico o utilizar su comercialización como medida de presión política contra un determinado gobierno (Hidalgo, 2012). Por ello, el mercado de las tierras raras es de los menos transparentes, debido al pequeño número de productores y a la forma en que se comercializan, pues en la mayoría de los casos se basa en contratos bilaterales a largo plazo, estando el precio fijado por ambas partes.

La posibilidad de negar, recortar o ralentizar el suministro de tierras raras como arma de presión política constituye, por tanto, otra razón para retomar la producción en los países que cuentan con yacimientos. Del mismo modo, es importante disminuir la cantidad de tierras raras que se utilizan en los diferentes procesos de fabricación y encontrar sustitutos para sus aplicaciones. Esta búsqueda ya ha comenzado, pero será larga. A modo de ejemplo, la empresa Toyota está desarrollando actualmente un motor eléctrico que utilizará una cantidad muy inferior de tierras raras y, además, ha adquirido una mina en Vietnam para asegurarse el suministro que todavía continúa siendo necesario. Lo cierto es que, en este momento, el riesgo de enfrentarse no sólo a precios más altos, sino a problemas en la cadena de suministros existe e incluso podría ser general en el corto plazo.

Figura 13: Producción histórica de REO 2008-2017 (toneladas)

En la Figura 13 puede apreciarse la evolución histórica de la producción de tierras raras. Lo primero a destacar es que ha habido muy poco crecimiento en la producción reportada desde el 2008, con un TCAC (Tasa de Crecimiento Anual Compuesto) de sólo el 0,5%. Esto se debe principalmente a la imposición de cuotas de producción en China, que ha limitado la producción «oficial» a 105.000 toneladas en los últimos cuatro años, aunque la cuota se ha elevado a 120.000 toneladas en 2018.

Además, sólo dos de las principales minas del mundo, excluida China, se abrieron después de la subida de precios de 2009-2011, y una de ellas ha cerrado posteriormente: la mina Mount Weld en Australia Occidental y la mina Mountain Pass reabierta en California, Estados Unidos. Mount Weld, propiedad de Lynas Corp., inició la producción en 2011 y ha aumentado gradualmente hasta alcanzar su capacidad nominal de 20.000 toneladas anuales. La mina es ahora capaz de funcionar al 110% de su capacidad nominal. Su producción se envía a Malasia para su posterior procesamiento. Mountain Pass, propiedad de Molycorp, que reanudó la producción en 2010, habiendo estado cerrada desde 2002. Sin embargo, con la caída de los precios de los REOs después de 2012, la mina dejó de ser rentable y se cerró en 2015 cuando Molycorp se declaró en quiebra.

Para frenar la dependencia e incertidumbre del resto de Estados sobre China, los países occidentales y las potencias emergentes buscan encontrar nuevos yacimientos. A modo de ejemplo, cabe destacar el proyecto de la empresa Molycorp en Nevada (EEUU), la mina de Mountain Pass cerrada en 2002 y diversas iniciativas en la India, Rusia, Vietnam, Finlandia o Brasil. Japón ha encontrado también una posible fuente de tierras raras en las profundidades oceánicas de la isla de Minamitorishima, situada 2.000 km al sureste de Tokyo, con contenidos en lantánidos hasta 20-30 veces superiores a los existentes en las tierras chinas. Incluso recientemente se han descubierto yacimientos de tierras raras en España (Ciudad Real).

Estas medidas también tienen sus consecuencias. En primer lugar, como se ha señalado anteriormente, la explotación de estos minerales tiene un gran impacto en el medio ambiente (en muchos casos, las tierras raras son acompañadas por elementos radioactivos), siendo este un factor que es preciso evaluar con detenimiento antes de la apertura de explotaciones. Por otra parte, si la oferta de tierras raras en el mercado se diversifica, podría ocasionarse un significativo desplome de los precios, como pasó con el barril de petróleo en 2013 y 2014, al incrementarse la oferta no sólo de Arabia Saudí, sino también de otros países no pertenecientes a la OPEP, como Brasil o EEUU (León, 2017).

En resumen, algunas de las técnicas que los Estados podrían llevar a cabo para frenar su dependencia con respecto a China serían:

- Fortalecimiento de los diálogos sobre materias primas.

- Exploración de la minería europea de REE, fortalecer la estadounidense y profundizar en la sudamericana.

- Impulsar redes internacionales dedicadas al trabajo de REE, que permitan oportunidades de financiación para tecnología de investigación sobre eficiencia, reciclaje y sustitución de REE.

Estos esfuerzos proporcionarían ventaja a la comunidad internacional en el caso de que surgiera una nueva crisis de REE en un futuro. Mediante la planificación proactiva, sus impactos se limitan con éxito en la mayor medida posible (Lindstrom, 2020).

Cambios en la demanda de tierras raras. Posibles materiales sustitutos

Cuando la comunidad internacional fue consciente de su vulnerabilidad ante un corte en el suministro de tierras raras como sucedió en 2010, muchos países comenzaron a buscar soluciones y, de hecho, llegaron a tomar medidas muy eficientes tales como encontrar materiales sustitutos o cambiar tecnologías por completo, lo que condujo a una caída estimada en casi un tercio de la demanda mundial de tierras raras hasta 2016. Pero para otros mercados, por ejemplo, las industrias eólica y automotriz, las soluciones se muestran más complicadas y, por ende, las tierras raras siguen siendo materiales críticos (Seaman, 2019).

Una de las formas más eficaces de reducir la dependencia sobre estos materiales es encontrar materiales sustitutos. A modo de ejemplo, el mercado de los coches eléctricos, hasta ahora dependiente de las tierras raras, ha desarrollado nuevos métodos para evitar su empleo. Ya en 2012, Toshiba desarrolló un imán de samario-cobalto, libre de disprosio y con alta concentración de hierro, para sustituir a los imanes de neodimio, utilizados en la fabricación de motores eléctricos.

También Honda decidió iniciar un proceso de reciclado de tierras raras a gran escala. En 2016, esta firma japonesa anunció el lanzamiento de un motor para vehículos híbridos (como el Honda Freed) que no requiere de estos minerales pesados. Por su parte, Toyota, también ha investigado y desarrollado nuevos motores de vehículos que no contienen tierras raras. El modelo más popular, el Toyota Prius, del cual se vendieron tres millones de unidades en el 2013, contiene un kilogramo del supermagnético neodimio en su motor, y al menos otros 10 kilos de lantano en sus baterías recargables. Posteriormente, desarrolló el Toyota RAV4 EV, lanzado al mercado en 2012, con el motor inductivo libre de tierras raras, nacido de una colaboración de Tesla, que también utiliza este tipo de motores (Fuentes, 2017).

La siguiente Figura 14 resume las posibles sustituciones de tierras raras por uso final. Muestra tanto los potenciales materiales sustitutos como los productos finales sustitutos. En general, la capacidad de sustituir las tierras raras por otros materiales es muy baja, aunque hay un mayor rango de productos alternativos.

Figura 14: Sustitución de las tierras raras

El enorme aumento de los precios en 2010 condujo a un aumento de la investigación sobre materiales alternativos, con resultados limitados. Con la caída de los precios en los años siguientes, la importancia de estos esfuerzos disminuyó. La demanda de tierras raras puede verse afectada por sustitución, pero también por una mayor eficiencia en el uso, y aquí ha habido avances en respuesta a la subida de precios.

Continuando con el ejemplo anterior de los coches eléctricos, se ha encontrado una solución o sustitución para ello: las baterías de electrolito en estado sólido. Éstas tienen una mayor densidad energética y capacidad específica, mayor autonomía, mayor velocidad de carga mayor y vida útil. Además, en su fabricación se pueden utilizar otros materiales que no sean el litio, como el sodio, que es más barato y abundante (Fuentes, 2017).

Expansión de China mediante la iniciativa OBOR

La exportación de tierras raras al resto de países se verá afectada positivamente gracias a la iniciativa OBOR. La Iniciativa de la Franja y la Ruta (BRI), Nueva Ruta de la Seda u OBOR (One Belt, One Road) es el proyecto impulsado por la República Popular China que pretende la creación de infraestructuras para establecer puentes y reducir barreras entre Oriente y Occidente, entre Asia y Europa, por vía terrestre y marítima, pasando por Kazajistán, Rusia, Bielorrusia y Polonia para terminar en Alemania, Francia y el Reino Unido. Fue propuesto en 2013 por el presidente de China, Xi Jinping, quien la vinculó a la antigua ruta comercial euroasiática conocida como Ruta de la Seda.

En total, esta iniciativa ha acogido a 58 socios; por el contrario, Estados Unidos lo considera una amenaza a su hegemonía mundial. Así, conecta 68 países que representan el 35% del comercio global y el 55% del PIB mundial. Con ello, China pretende el desarrollo económico del país e impulsar un crecimiento de su economía del 6,5% (Parra, 2017).

Sus objetivos principales son:

- Mejorar las rutas comerciales entre los países participantes, alcanzando los mercados europeos con productos chinos en menor tiempo y con menor coste.

- Hacer de OBOR el medio para asegurarse el abastecimiento de recursos minerales y energéticos.

- Solventar en parte los problemas de la sobrecapacidad de China en sectores como el acero y el cemento.

OBOR representa la conectividad y posiciona a China como defensora del libre comercio. Físicamente, ha creado gran cantidad de corredores económicos y rutas marítimas, una amplia red de carreteras, vías férreas, aeropuertos, puentes, autopistas, puertos y conductos de petróleo y gas. Además, China pretende realizar esta conectividad en alta velocidad, con una previsión de incrementar en un 60% los 19.000 km de alta velocidad actuales, mayor que toda la red de la Unión Europea, hasta haber alcanzado en 2020 los 30.000 km (Quarterly, 2016). China, en sí misma, representa el 50% del mercado mundial y quedarán conectadas el 80% de las ciudades, para lo cual el gobierno chino habrá movilizado a más de 10.000 científicos e ingenieros con el objetivo de incorporar tecnología importada y propia (Lowy Institute, 2017).

Se estima un comercio anual con los países de la iniciativa que sobrepasará los 2,5 billones de dólares para 2025 (HSBC, 2016), creciendo más rápidamente la ruta comercial entre miembros OBOR que con el resto del mundo.

Al Foro de la Franja y la Ruta para la Cooperación Internacional celebrado en mayo de 2017 acudieron jefes de Estado y Gobierno, con un total de 1200 delegados de 130 países, mostrando la disposición del presidente Xi de hacer extensiva la iniciativa globalmente. Durante el Foro, Xi expuso cinco nuevas medidas lanzadas en el marco OBOR que incluyen la celebración anual desde 2018 de la Feria Internacional de Importación; ampliar las zonas de libre comercio; alcanzar acuerdos que faciliten el comercio con los países de la nueva Ruta de la Seda; avanzar en implementar el Acuerdo de Facilitación del Comercio de la OMC, y crear nuevas zonas de cooperación (Parra, 2017).

En las Figuras 15 y 16 se logran capturar los flujos de material más importantes a nivel global, mostrando el aumento en las exportaciones a lo largo del tiempo.

Figura 15: Exportaciones de compuestos de tierras raras (cerio exc.) (toneladas)

Figura 16: Exportaciones de compuestos de cerio (toneladas)

En la Figura 15 se observa que los principales exportadores de tierras raras son China, Malasia (procesa material de Australia) y Rusia. Los EEUU fueron un jugador importante hasta 2015, cuando la mina de Molycorp cerró. La historia es similar para los compuestos de Cerio. El principal exportador es China, el productor primario dominante. Los demás países son exportadores de material transformado. Comparando las dos tablas de exportación, es significativo que las exportaciones de tierras raras excluyendo el cerio hayan crecido a un TCAC del 6%, mientras que las de cerio han caído un 2%. Esto ilustra el mayor crecimiento de las tierras raras que participan en la producción de imanes.

Tras este breve análisis que une la expansión de China a través de la iniciativa OBOR y el aumento en las exportaciones de tierras raras se puede concluir que la iniciativa OBOR trae grandes implicaciones para dicha expansión de los mercados chinos y, por ende, facilita la exportación y transporte tanto de las tierras raras como de productos relacionados con ellas.

Las tierras raras y su impacto medioambiental

Anteriormente, se ha mencionado el fuerte impacto medioambiental que la extracción y producción de tierras raras tienen en el medioambiente. Esta variable debe ser tenida en cuenta a la hora de prever el futuro que espera a estos minerales, pues está sujeta a diversas normativas medioambientales, a las demandas judiciales por parte de las asociaciones ecologistas, etc.

Su principal problema es que suelen estar en concentraciones bajas o mezclados con otros elementos, formando compuestos que hay que disociar para conseguir el elemento puro. Y eso requiere usar mucha agua, así como complejos procesos químicos y físicos. No solo eso, es muy común que estos elementos se encuentren en lugares donde también existan minerales radioactivos, como el torio o el uranio.

La extracción de una tonelada de estos elementos puede dar lugar a entre 9.600 y 12.000 metros cúbicos de gas que contenga polvo, dióxido de azufre, ácido sulfúrico y ácido fluorhídrico. Además, se utilizan grandes cantidades de agua para su procesamiento, por lo que quedan unos 75.000 litros de agua residual ácida, y casi una tonelada de residuos radioactivos (CONAMA, 2014). Todos los alrededores de los lugares de tratamiento de estos productos quedan contaminados por radiación, desde la vegetación hasta el suelo y el agua, hecho que podría afectar a la industria agroalimentaria cercana (ISO 14001 2015, 2019).

En la siguiente Figura 17 se puede observar el procesamiento y refinado de las tierras raras:

Figura 17: Producción y refinado de las tierras raras

Además, según las estadísticas realizadas en Baotou, lugar de la producción primaria de tierras raras de China, «todas las empresas de tierras raras en la región de Baotou producen aproximadamente diez millones de toneladas de todas las variedades de aguas residuales cada año» y la mayoría de esas aguas residuales se «descargan sin ser tratadas eficazmente, lo que no solo contamina el agua potable para la vida diaria, sino que también contamina el ambiente acuático circundante y las tierras de cultivo irrigadas» (Hurst, 2010).

Si bien China tiene estándares generales de control de la contaminación, el país nunca ha elaborado estándares de contaminación para la industria de las tierras raras. A medida que la industria de las tierras raras en China crecía rápidamente, no ha habido una forma efectiva de controlar los elementos contaminantes habituales como el amoníaco, el nitrógeno y el polvo de torio, que se emiten durante la fase de producción. Además, las normas generales de salud y seguridad a menudo se ignoran por varias razones:

- La industria es grande y difícil de monitorizar.

- Las personas y las empresas no son responsables. Por ejemplo, en la sociedad occidental, si un empleado muere o enferma, las repercusiones podrían incluir una demanda o pensión de por vida que la empresa estaría obligada a cumplir. Este no es el caso en China (Hurst, 2010).

Es por ello que algunos autores han calificado este hecho como la paradoja de las tierras raras: minerales sucios para tecnologías limpias.

Figura 18: Fotografía aérea de Bayan Obo, la mina de tierras raras más grande del mundo, ubicada al norte de Baotou, Mongolia Interior, China. Se pueden ver dos pozos de mina masivos en el centro superior de la imagen. Las minas están rodeadas de depósitos de hierro y mineral de hierro.

Conclusiones

En conclusión, tras el análisis realizado de la localización física y disponibilidad de tierras raras, su producción y exportación, queda constatado que China cuenta con los mayores yacimientos a nivel mundial de estos materiales, los cuales, además, se establecen como estratégicos e indispensables para las nuevas tecnologías en el sector automovilístico, turbinas eólicas, imanes de nueva generación y sector de la defensa, entre otros.

Las tres variables independientes elegidas en este estudio- (1) la importancia estratégica de las tierras raras; (2) la situación actual del mercado de tierras raras (oferta versus demanda), y (3) la posición hegemónica de China en ese mercado- favorecen precisamente la hegemonía China como productor y exportador de estos materiales.

Por otro lado, las variables intervinientes afectan de distinta manera: (a) el contexto actual de “guerra económica” entre EEUU y China ha provocado que China emplee el corte en el suministro de tierras raras como elemento disuasorio para evitar posibles represarías contra ella, haciendo patente su control sobre dicho mercado; (b) la expansión de China mediante la iniciativa OBOR favorece la exportación de estos materiales mediante su transporte por vías tanto terrestres como marítimas, así como el acuerdo en aranceles de compras con los estados socios; (c) la transformación digital global, tras ser analizada, muestra como imprescindible para su desarrollo el empleo de tierras raras, y (d) el impacto medioambiental de la extracción y producción de tierras raras podría llegar a tener consecuencias negativas para China dado que ésta no cumple con los protocolos medioambientales.

Respondiendo a la pregunta: ¿Puede China desestabilizar los mercados mundiales mediante su gran control sobre el mercado de las tierras raras?, se puede afirmar que, efectivamente, sí tiene tal capacidad, con la que podría generar crisis en varios mercados dependientes de estos materiales, como el de las nuevas tecnologías, imanes de nueva generación o automóviles.

Finalmente, dando respuesta a la pregunta: ¿Qué acciones ha adoptado o podría adoptar la comunidad internacional para minimizar la dependencia respecto a China en el mercado de las tierras raras?, se constata que, tratar de frenar su dependencia mediante la búsqueda de nuevos yacimientos, se prevé más complicado debido a sus propias limitaciones físicas y económicas, pero tratar de buscar sustitutos de estos materiales y mejorar la eficiencia se antoja como una práctica posible, realizable y que, de hecho, ya se ha comenzado a estudiar y desarrollar.

En este mundo globalizado y de interdependencia compleja, que un actor se presente como hegemónico en un mercado estratégico acarrea diversas consecuencias e implicaciones para la comunidad internacional. Los estados consumidores no cesarán en tratar de encontrar la manera en paliar esta situación, si bien no siempre puede resultar factible. El mercado de las tierras raras es difícil de sustituir por otro, aunque sea una medida que se está llevando a cabo. En la última década, ha sido empleado en diversas ocasiones como medida de represión contra otro estado cuando los intereses chinos y ajenos chocan y podría volver a serlo en un futuro. Es por ello, que la búsqueda de un entendimiento, así como de acuerdos comerciales que minimicen la posibilidad de un corte en el suministro de estos materiales se antoja como primordial para los estados dependientes de China y su hegemonía en el mercado geoestratégico de las tierras raras.

Referencias

Bailey Grasso, Valerie (2013), «Rare Earth Elements in National Defense: Background, Oversight Issues, and Options for Congress», Congressional Research Service.

BBC News Mundo (2019), «Guerra comercial China vs EE.UU.: ¿pueden las tierras raras convertirse en la carta más valiosa de China?», 29 de mayo: https://www.bbc.com/mundo/noticias-internacional-48443287

Bradley S. Van Gosen, Philip L. Verplanck, Robert R. Seal II, Keith R. Long & Joseph Gambogi (2017), «Rare-Earth Elements Chapter O of Critical Mineral Resources of the United States—Economic and Environmental Geology and Prospects for Future Supply», U.S. Department of the Interior – U.S. Geological Survey, Professional Paper 1802–O.

CRU – Commodities Research Unit Consulting (2018), «Tierras raras. Caracterización y análisis de mercado internacional de minerales en el corto, mediano, y largo plazo con vigencia al año 2035», UPME – Unidad de Planeación Minero Energética.

Europa Press (2010), «China/Japón – China prohíbe las exportaciones de tierras raras a Japón tras la disputa por el pesquero chino», Europa Press – Internacional, 23 de septiembre: https://www.europapress.es/internacional/noticia-china-japon-china-prohibe-exportaciones-tierras-raras-japon-disputa-pesquero-chino-20100923074651.html

Fuentes, Victoria (2017), «Por qué de repente las tierras raras pueden ser un problema en la fabricación de coches eléctricos», Motorpasion – Industria, 1 de diciembre: https://www.motorpasion.com/industria/por-que-de-repente-las-tierras-raras-pueden-ser-un-problema-en-la-fabricacion-de-coches

Fundación Tecnológica (2015), «La importancia de las tierras raras como materia prima», Boletín Minero número 1289, pp. 33-35.

Gustav Lindstrom (2020) «What if … a country restricted access to rare earth elements?», European Union Institute for Security Studies (EUISS), What if…? 14 futures for 2024, Capítulo 11, pp. 67-72.

Hidalgo García, María del Mar (2012), «Los elementos críticos del sector energético: una cuestión de geopolítica», Documento Opinión 12-2012, Instituto Español de Estudios Estratégicos.

HSBC – Hongkong and Shanghai Banking Corporation (2016), «What is the Belt and Road initiative?», China’s Belt and Road Initiative: https://www.business.hsbc.co.th/en-gb/th/campaign/belt-and-road

Hurst, Cindy (2010), «China’s Rare Earth Elements Industry: What Can the West Learn?”, Institute for the Analysis of Global Security (IAGS).

ISO 14001 2015 (2019), «Tierras raras, ¿cuál es su impacto medioambiental?» 18 noviembre: https://www.nueva-iso-14001.com/2019/11/tierras-raras-cual-es-su-impacto-medioambiental/

Jordán, Javier (2016), «La técnica de construcción y análisis de escenarios en los estudios de Seguridad y Defensa», Análisis GESI.

León, Miguel (2017), «Geopolítica, recursos minerales y globalización (II) – Las tierras raras, el nuevo oro negro”, Pasando Jambre o cómo sobrevivir en la Andalucía contemporánea, 26 de abril: https://pasandojambre.wordpress.com

Lowy Institute (2017), «Understanding China’s Belt and Road Initiative», Lowy Institute for International Policy.

M. Díez, Pablo (2019), «China planea cortar sus exportaciones de tierras raras a EE.UU.», ABC – Economía, 21 de mayo: https://www.abc.es/economia

Mainz, Vera V. (2018). «Chapter 5: History of the modern chemistry doctoral program in mainland China». In Rasmussen, Seth C. (ed.), Igniting the chemical ring of fire: historical evolution of the chemical communities of the Pacific Rim. New Jersey: World Scientific. pp. 115–119.

Montero, Enrique (2014), «La crisis de las tierras raras», Congreso Nacional de Medio Ambiente – CONAMA 2014.

MTL INDEX (2017), «Demanda mundial de tierras raras: hacia una nueva edad de oro para las tierras raras», 24 de enero: https://mtl-index.es/demanda-de-las-tierras-raras/

Navarro, Beatriz (2019), «El veto de EE.UU. a Huawei sacude toda la cadena tecnológica mundial», La Vanguardia – Economía, 21 de mayo: https://www.lavanguardia.com/economia

Oficina de Información Diplomática del Ministerio de Asuntos Exteriores, Unión Europea y Cooperación (2019), «Ficha País: China – República Popular (de) China».

Parra Pérez, Águeda (2017), «OBOR: las 5 claves de la mayor iniciativa de infraestructuras mundial liderada por China», Documento Opinión 113-2017, Instituto Español de Estudios Estratégicos.

Pérez, David (2014), «China monopoliza todas las ‘tierras raras’, esenciales para la tecnología», El Confidencial – Tecnología, 28 de enero: https://www.elconfidencial.com/tecnologia/2014-01-28/china-monopoliza-todas-las-tierras-raras-esenciales-para-la-tecnologia_81222/

Quarterly, McKinsey (2016), «The CEO guide to China’s future», McKinsey Global Institute.

RNE – Radio Nacional Española (2016), «Aumenta la demanda de tierras raras: qué son y para qué sirven”, España vuelta y vuelta – Programas de RNE, 21 de enero: https://www.rtve.es/radio/20160121/aumenta-demanda-tierras-raras-son-para-sirven/1288000.shtml

Scherk Serrat, Alejandro (2011), «Tierras raras: su escasez e implicaciones bursátiles», Instituto de Estudios Financieros, Observatorio de Divulgación Financiera – Nota Técnica Número 7.

Seaman, John (2019), «Rare Earths and China: A Review of Changing Criticality in the New Economy», Notes de l’Ifri.

Sirvent Zaragoza, Gonzalo(2012), «El mercado de tierras raras: un mercado estratégico», Documento Opinión 72-2012, Instituto Español de Estudios Estratégicos.

U.S. Department of the Interior – U.S. Geological Survey (2020), «Mineral Commodity Summaries 2020», pp. 132-133.

Zhu Jing (2012), «Xu Guangxian: Father of Chinese Rare Earths Chemistry (Chinese Edition)», China Science and Technology Press.

[1] Reservas estimadas. NA: Not available (No disponible). – Cero.

[2] Base de reserva: es la parte de un determinado recurso que cumple con los criterios físicos y químicos mínimos específicos relacionados con las prácticas actuales de minería y producción, incluidas las de categoría, calidad, grosor y profundidad. La base de reserva es el recurso medido en el lugar más indicado a partir del cual se estiman las reservas. Puede abarcar aquellas partes de los recursos que tienen un potencial razonable para estar económicamente disponibles dentro de horizontes de planificación más allá de aquellos que asumen tecnología ya probada y economía actual. La base de reservas incluye aquellos recursos que actualmente son económicos (reservas), marginalmente económicos (reservas marginales) y algunos de los que actualmente son subeconómicos (recursos subeconómicos).

Reservas: es la parte de la base de reservas que podría extraerse o producirse económicamente en el momento que se determinaron. El término reservas no significa necesariamente que las instalaciones de extracción estén en su lugar y estén operativas. Las reservas incluyen solo materiales recuperables; por lo tanto, términos como «reservas extraíbles» y «reservas recuperables» son redundantes y no forman parte de este sistema de clasificación.

[3] La cuota de producción no incluye la producción indocumentada.

[4] Para Australia, las reservas que cumplen con el Comité Conjunto de Reservas Minerales (Joint Ore Reserves Committee) fueron de aproximadamente 2.1 millones de toneladas.

[5] El escandio (número atómico 21), el itrio (número atómico 39) y el llamado grupo de los lantánidos (lantano, cerio, praseodimio, neodimio, prometio, samario, europio, gadolinio, terbio, disprosio, holmio, erbio, tulio, iterbio y lutecio), cuyos números atómicos están comprendidos entre 57 y 71. Aunque el escandio y el itrio no forman parte del grupo de los lantánidos del sistema periódico, se comportan físicamente de forma muy similar a éstos.

[6] “Qué son las tierras raras y su importancia en la guerra comercial entre China y EE.UU.”, declaraciones de la responsable del área de eco y biotecnología del Centro Tecnológico de Investigación Multisectorial (CETIM), Cristina Martínez. Disponible en www.cadenaser.com

Editado por: Global Strategy. Lugar de edición: Granada (España). ISSN 2695-8937